Captive キャプティブとは

キャプティブとは、企業が

海外に設立する

「自社専用

保険会社」のことです

キャプティブのうち、企業が自社および自社グループの保険ニーズにのみ特化した補償を引受けることを目的として、海外に設立する自社専用保険会社を「ピュア・キャプティブ」と呼びます。日本の保険会社(元受保険会社)は、キャプティブを活用することで、国内の損害保険では補いきれない大型補償や、サイバー攻撃によるランサムウェア(身代金型ウィルス)などの特殊なリスクへの補償を可能にする保険商品を開発して、キャプティブの親会社に提供することができるようになります。

その他、キャプティブには、複数の企業が共同出資することにより設立される「グループ・キャプティブ」や、キャプティブを保有する企業が他の複数の企業に対してキャプティブの機能を貸し出す目的で設立される「レンタ・キャプティブ」などがあります。

現在、日本企業が所有するキャプティブは90社程度ですが、リスクマネジメントに積極的に取り組んでいる米国系企業では約4,000社がキャプティブを所有しており、全世界におけるキャプティブ設立数は約7,000社にのぼります。

※本ホームページにおけるキャプティブとは、「ピュア・キャプティブ」のことを指します。

キャプティブを活用した

損害保険の仕組み

日本国内で現在提供されている企業向け損害保険商品は、リスクマネジメントへの関心が非常に高い欧米の企業が加入している損害保険商品と比較して、保険金額や補償内容の多様性において大きな差があります。日本国内の保険商品では必要とする十分な補償が得られないことが課題となっている企業でも、海外にキャプティブを設立することにより、再保険の手段によって、海外の損害保険市場から高額かつ広範な補償を確保することが可能となります。

国内の一般的な損害保険

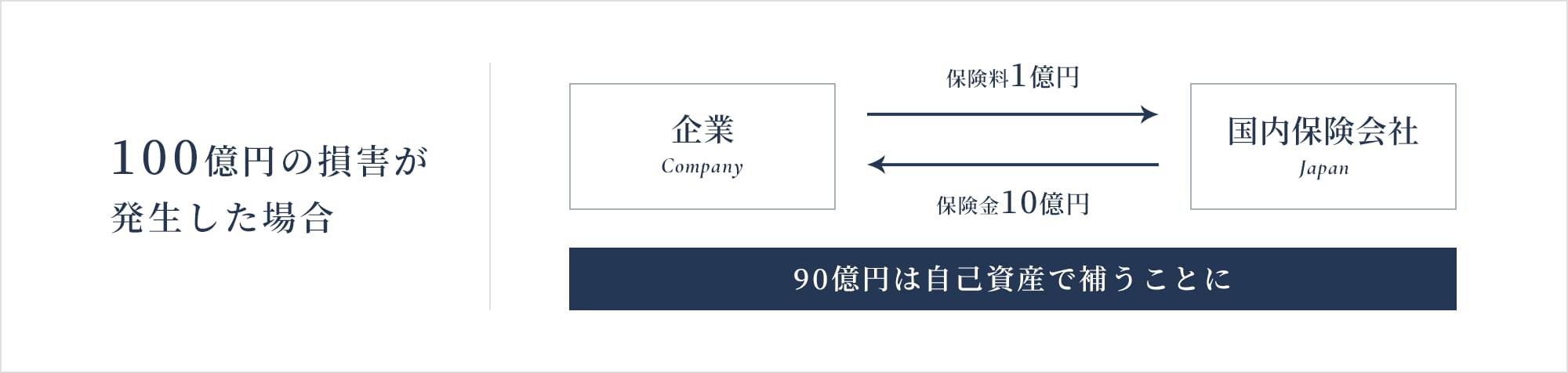

企業は、損害保険に加入することにより、地震や津波などの自然災害による事業所の倒壊等の大規模損害が発生した場合に、「建物や機械等の財物に関わる損失」を保険金で補うことが可能です。

しかし、国内の保険会社では、例えば地震リスクに対しては、企業が必要とする補償を十分に提供できるほどの保険引受力(キャパシティ)を保有していないことが多く、補償範囲においても営業継続費用や逸失利益を十分に補うことは困難です。この場合、企業は、保険金では補えなかった損害に対して自己資産で対処することを余儀なくされます。

このように、日本における企業リスクの分野では、保険による補償を十分に確保できないリスクが数多く存在していることも、「企業のリスクマネジメントを困難にしている要因」とも指摘されています。

キャプティブを活用した損害保険

豊富な保険引受力(キャパシティ)を保有する海外の保険会社と保険契約を結ぶことができれば、国内の損害保険では補いきれない大規模リスクやサイバー攻撃などの特殊リスクに対して、強い競争原理が働いている海外の保険市場から十分な補償を低廉なコストで確保することができます。しかし、国内に存在する企業は、日本の保険業法第186条(※)により、海外の保険会社と直接保険契約を結ぶことが禁じられています。

そこで、国内の企業は、海外でキャプティブを設立することにより、キャプティブが「保険会社」として海外の再保険市場にアプローチすることが可能となり、再保険の手段によって海外の保険市場から補償を確保する道が開けることになります。

そして、日本国内の保険会社(元受保険会社)は、キャプティブが海外の再保険市場から所要の補償を確保できることを確認できれば、キャプティブを「再保険会社」として活用することが可能となり、キャプティブを所有する企業に対して、必要な補償を「保険」として提供することが可能になります。

※保険業法第186条(日本に支店等を設けない外国保険業者等) より

日本に支店等を設けない外国保険業者は、日本に住所若しくは居所を有する人若しくは日本に所在する財産又は日本国籍を有する船舶若しくは航空機に係る保険契約(政令で定める保険契約を除く)を締結してはならない。

保険契約締結の流れ

企業は、海外の再保険会社から補償を確保できる旨の確認が取れた後、国内の保険会社(元受保険会社)と元受保険契約を締結します。次に、元受保険会社はその引受リスクをキャプティブに移転するため、キャプティブと当該リスクに関して再保険契約を締結します。

しかし、このままでは元受保険会社からキャプティブに移転される全ての引受リスクがキャプティブに残ることになるため、キャプティブは海外の再保険会社と再保険契約(元受保険会社から見れば、再々保険契約)を締結して、その引受リスクの大半を海外の再保険会社に移転します。

このような手順を踏むことにより、企業は、競争原理が強く働いている海外の保険市場から、日本における通常の保険よりも遙かに低廉なコストで必要な補償を確保できるようになり、いわば海外の保険市場から、補償の「産地直送」が実現することになります。

保険金支払の流れ

企業に損害が発生すると、キャプティブから再保険を引受けている再保険会社が補償を履行するタイミングに関わらず、日本の保険会社(元受保険会社)からは、保険契約に基づき、保険金の支払が通常どおりになされます。その後、元受保険会社からキャプティブに再保険金の請求がなされて再保険金が支払われ、キャプティブは、海外の再保険会社との再々保険契約に基づき再々保険金を請求して受取る流れになります。

なお、元受保険会社は、格付もない再保険会社との再保険契約の締結には問題があると考えるため、格付がないキャプティブとの再保険契約には「企業に損害が発生して保険金の支払が必要になった場合には、キャプティブが再保険契約を締結している海外の再保険会社に直接再々保険金の支払請求をすることができる」という条項(※)を盛り込むことが一般的です。

※この条項は「Cut Throughクローズ(条項)」と呼ばれます。

グローバル・リンクによる

キャプティブの設立事業

グローバル・リンクでは、キャプティブの設立から運営管理まで、次の6段階のステップを通じてきめ細かくサポートいたします。

-

想定されるリスクや保険商品ニーズ

などに関するヒアリング -

秘密保持契約の締結

-

phase 01

「キャプティブの事業化調査に関わる

コンサルティング業務委託契約書

(A)」

の締結・実施 -

phase 02

「キャプティブの設立に関わる

コンサルティング業務委託契約書

(B)」の締結 -

キャプティブの設立

-

phase 03

「キャプティブ事業の維持・管理に

関わるコンサルティング業務委託

契約書(C)」

および

「リスクマネジメントに関わる

コンサルティング業務委託契約書」

の締結

キャプティブの設立をご検討中の方は、お電話またはお問い合わせフォームよりお問い合わせください。